Hypotheken: de spaarhypotheek

Tot 2013 was de spaarhypotheek de meest populaire hypotheekvorm in Nederland. Vanwege een wijziging van de regelgeving omtrent belastingteruggave op de hypotheekrente is de hypotheekvorm sinds 1 januari 2013 buiten beeld geraakt. Wat is een spaarhypotheek en waarom zijn de belastingvoordelen niet meer van toepassing op deze hypotheekvorm?

Tot 2013 was de spaarhypotheek de meest populaire hypotheekvorm in Nederland. Vanwege een wijziging van de regelgeving omtrent belastingteruggave op de hypotheekrente is de hypotheekvorm sinds 1 januari 2013 buiten beeld geraakt. Wat is een spaarhypotheek en waarom zijn de belastingvoordelen niet meer van toepassing op deze hypotheekvorm?

Artikelindeling

- De spaarhypotheek

- De hypotheek

- De spaarpolis

- Het vrij laten vallen van de spaarpolis

- Overlijdensrisicoverzekering

- Rente

- De spaarhypotheek na 2013

- Schematische weergave

De spaarhypotheek

De spaarhypotheek is een bekende hypotheekvorm die vooral wordt gebruikt voor het optimaal benutten van de belastingteruggave op de hypotheekrente. De hypotheek bestaat uit twee gedeeltes: de hypotheek zelf en een aan de hypotheek gekoppelde spaarrekening.De hypotheek

De hypotheek wordt aflossingsvrij verstrekt. Dat wil zeggen dat gedurende de looptijd er geen aflossing betaald hoeft te worden aan de bank. De periodieke verplichting aan de bank bestaat alleen uit betaling van de rente over de schuld. Omdat de hypotheekschuld niet afneemt, wordt er maximaal gebruik gemaakt van de belastingteruggave van de hypotheekrente, omdat de betaalde hypotheekrente maximaal blijft.De spaarpolis

Omdat er niet wordt afgelost op de woning, blijft de hypotheekschuld op het oorspronkelijke niveau. Dit is geen gewenste situatie omdat er dan geen vermogen wordt opgebouwd. Bij verkoop van de woning is er geen overwaarde opgebouwd. Omdat de hypotheekschuld vaak hoger is dan de aankoopwaarde van de woning (omdat er extra geleend wordt in verband met de overdrachtsbelasting, kosten voor de notaris etc.) resteert er bij verkoop dan een restschuld. Om dit te voorkomen, is er een spaarpolis aan de hypotheek gekoppeld. In deze spaarpolis wordt vermogen opgebouwd waarmee de hypotheek afgelost kan worden na bijvoorbeeld de looptijd van de hypotheek. De rente die over dit bedrag wordt opgebouwd is gelijk aan de rente die betaald wordt over de hypotheekschuld. De spaarpolis is niet vrij opneembaar en wordt geblokkeerd door de bank. Het is immers een aan de hypotheek gerelateerde spaarpolis. In overleg met de bank kan bepaald worden hoeveel er in de spaarpolis wordt opgebouwd. Dit kan het volledige hypotheekbedrag zijn, waardoor er na de looptijd geen hypotheekschuld meer is (de hypotheekschuld wordt dan immers volledig met de waarde in de spaarpolis afbetaald) of dit kan een kleiner deel zijn. Wanneer de hypotheek in combinatie met Nationale Hypotheek Garantie (NHG) wordt afgesloten, dient minimaal de helft van de hypotheekschuld in de spaarpolis opgebouwd te worden.Het vrij laten vallen van de spaarpolis

De spaarpolis kan op een gegeven moment worden uitgekeerd om de hypotheekschuld te laten verminderen. Over het algemeen gebeurt dit na afloop van de looptijd van de financiering. Dit kan ook eerder, echter kan het dan zijn dat er belasting moet worden betaald. Het vermogen wat in de spaarpolis wordt opgebouwd, is immers (tot een bepaald bedrag en na een bepaalde looptijd) onbelast. Wordt de polis eerder vrijgemaakt, moet er alsnog belasting worden betaald. Wanneer er 15 tot 20 jaar is gespaard, geldt een vrijstelling (in 2015) van 36.600 euro per persoon. Wanneer meer dan 20 jaar is gespaard, geldt er een vrijstelling van 161.500 euro per persoon. Een hypotheekschuld van 323.000 euro kan dus volledig afbetaald worden met een spaarpolis zonder dat er belasting hoeft te worden betaald (wanneer de hypotheek is afgesloten door twee personen). Wanneer de spaarpolis korter dan 15 jaar loopt en afgekocht wordt (bijvoorbeeld om de restschuld bij verkoop mee af te lossen), dient er over de opgebouwde rente (dus alleen de rente, niet de inleg) belasting betaald te worden.Overlijdensrisicoverzekering

Aan de spaarpolis wordt over het algemeen een overlijdensrisicoverzekering gekoppeld. Wanneer het huis door twee partners wordt gekocht, wordt er vaak een overlijdensrisicoverzekering op beide levens afgesloten. Wanneer één van de partners komt te overlijden tijdens de looptijd van de lening, wordt de overlijdensrisicoverzekering uitgekeerd. Het bedrag van de uitkering wordt afgelost op de hypotheek. De restschuld neemt hierdoor af, waardoor de overblijvende partner in het huis zou kunnen blijven wonen.Rente

De hypotheekrente die over de lening betaald dient te worden en de spaarrente die in de spaarpolis opgebouwd worden, zijn gelijk aan elkaar. Omdat deze rente vaak hoger ligt dan de reguliere spaarrente, wordt er in de spaarpolis sneller een hoog kapitaal opgebouwd. Een nadeel is dat een verlaging van de hypotheekrente vaak niet het verwachte voordeel oplevert. Wanneer de hypotheekrente 5% bedraagt, bedraagt de rente op de spaarpolis ook 5%. De rentevastperiode loopt af en er wordt een nieuwe rente van 3% (vanwege de gedaalde rentetarieven) afgesloten. Op een hypotheek van 250.000 euro hoeft er jaarlijks 5.000 euro (250.000 x (5%-3%)) te worden betaald. Echter daalt de rente van de spaarpolis ook naar 3%. Om het afgesproken eindkapitaal te behalen, wordt de maandelijkse inleg verhoogd. Het deel wat in de polis aan rente wordt opgebouwd, zal door de rentedaling immers lager uitvallen, waardoor de inleg omhoog moet. Het hypotheekrente voordeel wordt hiermee grotendeels teniet gedaan, ook omdat bij een lagere hypotheekrente er ook minder belastingteruggave plaatsvindt. Dit is vooral een aandachtspunt wanneer de hypotheek al lang loopt. Wanneer de spaarpolis na 30 jaar 150.000 euro moet hebben opgebouwd en er is na 20 jaar 100.000 euro opgebouwd, dan stijgt de polis elk jaar met 5.000 euro (bij 5% rente) aan rente. Wanneer de rente naar 3% daalt, wordt er jaarlijks 2.000 euro minder opgebouwd, wat dus extra moet worden ingelegd. Overigen hoeft de spaarrente niet altijd gelijk te zijn als de hypotheekrente. Er zijn banken waarbij met de rentes van elkaar verschillen.De spaarhypotheek na 2013

De overheid heeft besloten dat nieuwe hypotheken gedurende de looptijd afgelost dienen te worden om in aanmerking te komen voor de belastingteruggave op de hypotheekrente. Deze maatregel is per 1 januari 2013 van kracht gegaan. Omdat bij een spaarhypotheek na afloop van de looptijd geheel of gedeeltelijk wordt afgelost, komt deze hypotheekvorm niet meer in aanmerking voor de belastingteruggave op de hypotheekrente. Waar de hypotheek voor 2013 de meest populaire hypotheekvorm is, wordt de hypotheek nu nog in veel mindere mate verkocht.

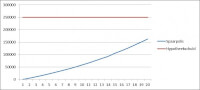

Schematische weergave

De hypotheekschuld (de rode lijn) blijft gedurende de looptijd van de hypotheek (20 jaar) gelijk aan de beginstand. De blauwe lijn staat voor de opbouw van de spaarpolis. De lijn stijgt progressief omdat het rentebestanddeel jaarlijks steeds verder stijgt. Na 20 jaar is in deze spaarpolis een waarde van ruim 160.000 euro opgebouwd, waarmee de hypotheek afgelost kan worden. Het restant (90.000 euro) kan bijvoorbeeld aflossingsvrij door blijven lopen.© 2015 - 2025 Frank1982, het auteursrecht van dit artikel ligt bij de infoteur. Zonder toestemming is vermenigvuldiging verboden. Per 2021 gaat InfoNu verder als archief, artikelen worden nog maar beperkt geactualiseerd.

Spaarhypotheek: voor- en nadelen van deze hypotheekEen andere populaire hypotheekvorm is de spaarhypotheek. De hypotheek loopt samen met een gemengde verzekering. Het bijz…

Spaarhypotheek: voor- en nadelen van deze hypotheekEen andere populaire hypotheekvorm is de spaarhypotheek. De hypotheek loopt samen met een gemengde verzekering. Het bijz…

Hypotheken: de lineaire hypotheekDe lineaire hypotheek is een hypotheekvorm waarbij de schuld gedurende de looptijd wordt afgelost. Omdat er wordt afgelo…

Hypotheken: de lineaire hypotheekDe lineaire hypotheek is een hypotheekvorm waarbij de schuld gedurende de looptijd wordt afgelost. Omdat er wordt afgelo…

De Spaarbeter Hypotheek is de betere SpaarhypotheekBanksparen is het nieuwe slimme sparen en de Spaarbeter Hypotheek van de Hypotheker is een slimme spaarhypotheek. De kla…

De Spaarbeter Hypotheek is de betere SpaarhypotheekBanksparen is het nieuwe slimme sparen en de Spaarbeter Hypotheek van de Hypotheker is een slimme spaarhypotheek. De kla…

De hypotheek: welke looptijd van de lening en rente kiezen?Bij het afsluiten van een hypotheek zijn er twee belangrijke factoren: de keuze voor de looptijd van de lening en de keu…

De hypotheek: welke looptijd van de lening en rente kiezen?Bij het afsluiten van een hypotheek zijn er twee belangrijke factoren: de keuze voor de looptijd van de lening en de keu…

De hypothecaire inschrijving (recht van hypotheek)Bij het verstrekken van een hypotheek wil een bank natuurlijk zekerheid hebben. Om het onderpand als zekerheid te kunnen…

De hypothecaire inschrijving (recht van hypotheek)Bij het verstrekken van een hypotheek wil een bank natuurlijk zekerheid hebben. Om het onderpand als zekerheid te kunnen…

Gerelateerde artikelen

Bronnen en referenties

- http://nl.wikipedia.org/wiki/Spaarhypotheek

Frank1982 (89 artikelen)

Laatste update: 25-03-2015

Rubriek: Financieel

Subrubriek: Hypotheek

Bronnen en referenties: 1

Laatste update: 25-03-2015

Rubriek: Financieel

Subrubriek: Hypotheek

Bronnen en referenties: 1

Per 2021 gaat InfoNu verder als archief. Het grote aanbod van artikelen blijft beschikbaar maar er worden geen nieuwe artikelen meer gepubliceerd en nog maar beperkt geactualiseerd, daardoor kunnen artikelen op bepaalde punten verouderd zijn. Reacties plaatsen bij artikelen is niet meer mogelijk.