Wat is een liquiditeitsbegroting?

Een liquiditeitsbegroting is van groot belang om goed inzicht te krijgen in de cashflow van een organisatie. Op periodieke basis wordt bekeken welke inkomende en uitgaande geldstromen er worden verwacht. De liquiditeitsbegroting wordt zowel ter informatievoorziening aan banken bij het indienen van een financieringsaanvraag als bij de interne besturing van een organisatie gebruikt.

Een liquiditeitsbegroting is van groot belang om goed inzicht te krijgen in de cashflow van een organisatie. Op periodieke basis wordt bekeken welke inkomende en uitgaande geldstromen er worden verwacht. De liquiditeitsbegroting wordt zowel ter informatievoorziening aan banken bij het indienen van een financieringsaanvraag als bij de interne besturing van een organisatie gebruikt.

Wat is een liquiditeitsbegroting?

Een liquiditeitsbegroting is een overzicht van alle inkomende en uitgaande geldstromen in een bepaalde periode, bijvoorbeeld per maand, per kwartaal of per jaar. De liquiditeitsbegroting is een nuttige aanvulling op de Verlies & Winst rekening, omdat de V&W rekening een momentopname is, waar de liquiditeitsbegroting juist de beweging over een bepaalde periode weergeeft. Daarnaast geeft de V&W rekening inzicht in de winstgevendheid van een onderneming, maar niet in de hoeveelheid cash die de organisatie ter beschikking heeft. In de V&W rekening gaat het om kosten en opbrengsten, terwijl het bij de liquiditeitsbegroting om uitgaven en inkomsten gaat, wat een belangrijk verschil is. Als een onderneming in januari voor 10.000 eur aan goederen verkoopt aan een andere onderneming met een betalingstermijn van 1 maand, dan is de opbrengst in januari 10.000 eur. Echter, de inkomsten zijn 0 eur omdat de kopende onderneming pas 1 maand later hoeft te betalen. Ook kan de winstgevendheid boekhoudkundig gestuurd worden, iets wat in een liquiditeitsbegroting minder snel gedaan kan worden. Hier gaat het ten slotte om de daadwerkelijke beweging van de geldstromen.Was is het belang van een liquiditeitsbegroting?

Liquiditeiten zijn van essentieel belang voor de levensvatbaarheid van een organisatie. Een tekort aan liquiditeiten kan zorgen voor acute problemen. Goederen kunnen niet meer ingekocht worden, crediteuren kunnen niet meer betaald worden of het loon van het personeel kan niet overgeboekt worden. Een bedrijf kan zeer winstgevend, maar totaal niet liquide zijn. Denk aan een bedrijf met een sterk groeiende omzet. Hierdoor moet er aan de ene kant veel geïnvesteerd worden in voorraden, aan de andere kant stijgt de debiteurenportefeuille sterk. Er zijn meer uitgaven terwijl de inkomsten achterblijven omdat dit geld "vastzit" onder de debiteuren. Een liquiditeitsprognose geeft inzicht in de geldstromen en is een zeer belangrijke tool om in te kunnen schatten wanneer er overtollige liquide middelen zijn, waarmee bijvoorbeeld investeringen gedaan kunnen worden, en wanneer er een tekort aan liquiditeiten is, zodat bijvoorbeeld het bankkrediet verhoogd moet worden om extra ruimte op de betaalrekening te creëren.Een voorbeeld van een liquiditeitsbegroting

Organisatie X heeft de volgende omzetten en kosten gerealiseerd in de periode november 2013 tot en met maart 2014:| Nov 2013 | Dec 2013 | Jan 2014 | Feb 2014 | Mrt 2014 | |

|---|---|---|---|---|---|

| Omzet | 50.000 | 150.000 | 90.000 | 80.000 | 80.000 |

| Inkoop | 25.000 | 75.000 | 45.000 | 40.000 | 40.000 |

| Personeelskosten | 20.000 | 30.000 | 25.000 | 20.000 | 20.000 |

De organisatie hanteert een debiteurentermijn van 2 maanden. Zelf moeten ze hun crediteuren na 1 maand betalen. Er loopt een lening bij de bank waar elke eerste maand van elk kwartaal 20.000 eur op moet worden afgelost. Er wordt gebruik gemaakt van een machine die nodig aan vervanging toe is. Een nieuwe machine vergt een investering van 30.000 eur. De organisatie wil deze graag aanschaffen in de bovenstaande periode. Op 31-12-2013 heeft de organisatie 10.000 eur aan liquide middelen.

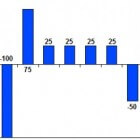

Het liquiditeitsoverzicht ziet er als volgt uit:

| Jan 2014 | Feb 2014 | Mrt 2014 | |

|---|---|---|---|

| Ontvangst debiteuren | 50.000 | 150.000 | 90.000 |

| Betaling crediteuren | 75.000 | 45.000 | 40.000 |

| Personeelskosten | 25.000 | 20.000 | 20.000 |

| Aflossing | 20.000 | - | - |

| Stand liquide middelen | -60.000 | 25.000 | 55.000 |

Wanneer naar de omzet en kosten wordt gekeken, kan geconcludeerd worden dat de organisatie in elke maand een positief resultaat behaalt en winst realiseert. Echter daalt de liquide positie in januari 2014 van 10.000 eur naar -60.000 eur. Dit komt omdat de omzet uit de goede maand december 2013 pas in februari 2014 binnenkomt (vanwege de debiteurentermijn van 2 maanden), terwijl de hogere inkoop van 75.000 al in januari betaald dient te worden (vanwege de crediteurentermijn van 1 maand). Tevens dient er afgelost te worden op de lening, wat de liquide positie verder heeft verslechterd. Om januari 2014 door te komen, dient de organisatie de beschikking te hebben over een bankkrediet van minimaal 60.000 eur. De investering in de machine kan pas in maart 2014 plaatsvinden. Dit is ook veilig omdat bekend is welke resultaten in maart zijn behaald en welke geldstromen er dus in april en mei 2014 te verwachten zijn.

Afschrijving en aflossing

Bij de Verlies & Winst Rekening wordt er rekening gehouden met de afschrijving op activa. De waardevermindering van activa wordt middels afschrijvingen ten laste gebracht van de winst. Een afschrijving is echter geen daadwerkelijke uitgave van geld. De afschrijving komt daardoor niet voor in de liquiditeitsbegroting. Het tegenovergestelde geldt voor aflossing. De aflossing op de lening komt niet voor in de Verlies & Winst Rekening (het immers geen kostenpost, maar een terugbetaling van verkregen vermogen), maar het is wel een uitgave, waardoor zowel de ontvangst van een lening (er wordt cash ontvangen) als de aflossing in de liquiditeitsbegroting wordt verwerkt.Conclusie

Een liquiditeitsplan is van essentieel belang voor de continuïteit van een organisatie. Het geeft inzicht in welke maanden er overschotten zijn en in welke maanden de liquiditeitspositie verslechtert. Hier kan een organisatie op anticiperen door:- Een bankkrediet bij een bank aan te vragen

- Andere afspraken te maken met debiteuren of crediteuren (bijvoorbeeld het verkorten van de debiteurentermijn, zodat er sneller cash gegenereerd wordt)

- Investeringen uit te stellen of te kijken naar alternatieven (bijvoorbeeld een leasefinanciering in plaats van de investering uit eigen middelen te doen

© 2014 - 2025 Frank1982, het auteursrecht van dit artikel ligt bij de infoteur. Zonder toestemming is vermenigvuldiging verboden. Per 2021 gaat InfoNu verder als archief, artikelen worden nog maar beperkt geactualiseerd.

Opzet ondernemingsplanEr zijn veel mensen die dromen van een eigen bedrijf. Wanneer de knoop doorgehakt is en je dromen werkelijkheid wilt lat…

Opzet ondernemingsplanEr zijn veel mensen die dromen van een eigen bedrijf. Wanneer de knoop doorgehakt is en je dromen werkelijkheid wilt lat…

Verschil resultatenbegroting en liquiditeitsbegrotingHet verschil tussen een resultatenbegroting en een liquiditeitsbegroting is niet altijd even duidelijk. Wat voor soort b…

Verschil resultatenbegroting en liquiditeitsbegrotingHet verschil tussen een resultatenbegroting en een liquiditeitsbegroting is niet altijd even duidelijk. Wat voor soort b…

Hoe pakt u het financieringsgesprek met de bank aan?Bij het indienen van een financieringsaanvraag voor de opstart van een onderneming of een benodigde investering van een…

Hoe pakt u het financieringsgesprek met de bank aan?Bij het indienen van een financieringsaanvraag voor de opstart van een onderneming of een benodigde investering van een…

Welke verschillende leenvormen bestaan er?Soms kan je er niet omheen: Je moet geld lenen. Dit kan zijn om een tijdelijk tekort op te vangen, een (duurzaam) goed m…

Welke verschillende leenvormen bestaan er?Soms kan je er niet omheen: Je moet geld lenen. Dit kan zijn om een tijdelijk tekort op te vangen, een (duurzaam) goed m…

Gerelateerde artikelen

Een ondernemingsplan schrijvenUit verschillende studies is gebleken dat ondernemers die vooraf een ondernemingsplan schrijven een grotere kans van sla…

Posten op een resultatenbegroting en liquiditeitsbegrotingBij het maken van een resultatenbegroting of liquiditeitsbegroting is het belangrijk om het verschil tussen kosten en ui…

Bronnen en referenties

- Inleidingsfoto: Mankash, Wikimedia Commons (CC BY-SA-3.0)

- https://www.ondernemersplein.nl/ondernemen/geldzaken/uw-financien-onder-controle/info-en-advies/uw-financieel-plan/liquiditeitsbegroting/

Frank1982 (89 artikelen)

Laatste update: 11-02-2015

Rubriek: Financieel

Subrubriek: Lenen

Bronnen en referenties: 2

Laatste update: 11-02-2015

Rubriek: Financieel

Subrubriek: Lenen

Bronnen en referenties: 2

Per 2021 gaat InfoNu verder als archief. Het grote aanbod van artikelen blijft beschikbaar maar er worden geen nieuwe artikelen meer gepubliceerd en nog maar beperkt geactualiseerd, daardoor kunnen artikelen op bepaalde punten verouderd zijn. Reacties plaatsen bij artikelen is niet meer mogelijk.